红星美凯龙“染红”后,又迎来阿里入局

- 5

- 2023-01-15 20:00:33

- 1373

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:野马财经

引入国资后,美凯龙又迎来阿里巴巴换股入局。

经过一个星期的筹划,“中国家居零售A+H第一股”美凯龙出售股权之事有了新进展。

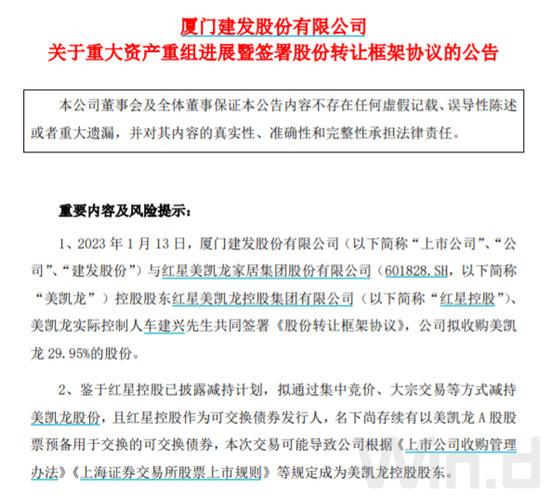

1月13日晚,建发股份(600153.SH)公告称,公司计划收购美凯龙(601828.SH,01528.HK)29.95%的股份,交易对价不超63亿元。

来源:建发股份公告

截至2022年12月31日,美凯龙总股本43.55亿股,包括A股36.13亿股(占总股本比例82.98%)及H股7.41亿股(占总股本比例17.02%)。

资料显示,红星控股直接持有美凯龙60.12%股份,红星控股一致行动人西藏奕盈企业管理有限公司、车建兴、陈淑红、车建芳等共持有0.43%股份。美凯龙当前的控股股东为红星控股,实际控制人为车建兴。

根据最新公告,1月13日建发股份与红星控股、车建兴共同签署了《股份转让框架协议》,建发股份拟收购美凯龙29.95%的股份,涉及股份为13.04亿股A股股份。

按照目前的股权比例来看,即便完成收购,红星控股股份仍高于建发股份,30%股份并不足令建发股份成为美凯龙控股股东。

不过 ,公告指出,鉴于红星控股近三周前已披露减持计划,拟通过集中竞价、大宗交易方式减持美凯龙股份,且红星控股作为可交换债券的发行人,名下尚存续有以美凯龙A股股票预备用于交换的可交换债券,根据规定,上述交易可能导致美凯龙的控股股东及实际控制人发生变更。

值得一提的是,在同一天,美凯龙公告,红星控股于2019年5月14日面向合格投资者发行本期债券,标的为公司A股股票,发行规模为43.59亿元,债券期限为5年。

当日,阿里巴巴作为本期债券的唯一持有人出具了关于本期债券的《意向函》。根据该《意向函》,阿里巴巴有意向以8.44元/股的价格行使换股权利,即通过换股方式取得公司2.48亿股A股股票,耗资20.95亿元。

业内人士分析指出,从美凯龙母公司红星控股不停卖股、“断臂求生”的行动来看,厦门国资建发股份最终入主国内最大家居连锁卖场只是时间问题。而美凯龙在引入强援后,状况也会随之转好。

美凯龙的“阿里往事”

美凯龙和阿里巴巴之间的故事,源于2019年。

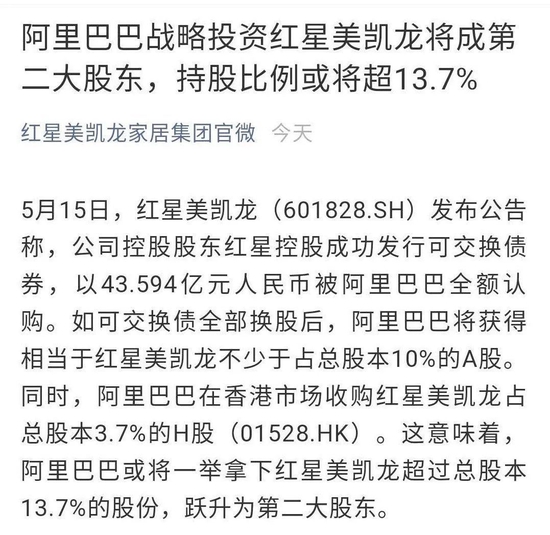

当年5月14日,红星控股面向合格投资者发行本期债券,标的为美凯龙A股股票,发行规模为43.59亿元,债券期限为5年。

这笔可转换债券随即被互联网电商巨头阿里巴巴全额认购,这是那一年阿里巴巴在家居新零售领域最大的一笔投资。

当时约定,可交换债换股后,阿里巴巴将持有占美凯龙总股本比例10%的股份,同时,阿里巴巴在港股收购红星美凯龙3.7%的股份。

来源:美凯龙官微

红星美凯龙家居集团官微当日发布文章表示,阿里巴巴或将一举拿下红星美凯龙超过总股本13.7%的股份,跃升为第二大股东。

一周后的5月24日,双方在中国杭州市余杭区签署了《战略合作协议》,双方将在新零售门店建设、电商平台搭建、物流仓配和安装服务商体系、消费金融、支付系统等方面开展战略合作。

美凯龙表示,公司通过与阿里的战略合作,可以将阿里在新零售领域先进的经营理念与技术支持引入到公司的家具建材及家居商场的主业经营中来,提升经营效益,进一步推动行业的线上线下的业务融合。

两个月后,2019年7月21日,美凯龙公告称,同意提名增补靖捷担任第三届董事会非执行董事,提名徐宏担任非执行董事及战略与投资委员会委员。

在此之前,美凯龙有6名董事,随着阿里巴巴两名副总裁加入,董事人数将变成8人,阿里巴巴占1/4董事席位,话语权得到进一步提升,双方的融合大幕正式拉开。

2022年3月10日,美凯龙发布公告称,拟提名增补阿里巴巴集团天猫产业发展和运营中心总裁杨光先生担任公司第四届董事会非执行董事。

在当年2月发布的公告中,美凯龙已宣布提名增补阿里巴巴集团战略投资部董事总经理胡晓女士担任公司第四届董事会非执行董事。

来源:罐头图库

除此之外,近年来双方的合作一直在持续。最近一次,2022年10月10日,美凯龙2022“天猫双11全球狂欢季KO大会”在红星美凯龙位于上海虹桥的集团总部正式启动。

在天猫双11这个全球最具影响力的营销IP舞台上,线上零售“一哥”阿里巴巴与线下家居零售“一哥”美凯龙又一次并肩站在了一起。

无论是人事调整,还是营销合作,都意味着美凯龙和阿里巴巴在进一步融合,而本次阿里巴巴换股入局将进一步释放更大的效能。

坐拥地产“黑马”,化身白衣骑士

一边是引入强援阿里巴巴,一边是即将迎来国资入主,足以看出车建新“自救”的决心。

本次接盘的建发股份于1998年6月由建发集团独家发起设立并在上交所挂牌上市。目前,建发集团持有建发股份45.13%股权,是其第一大股东,而建发集团的实际控制人是厦门市国资委。

建发集团旗下主要经营企业有建发股份公司、建发房地产集团、联发集团、建发旅游集团、厦门会展集团、建发医疗公司、建发城服公司、建发新兴投资公司等。

另外,建发集团还拥有建发股份、建发合诚2家A股上市公司,以及建发国际、建发物业、森信纸业3家H股上市公司,并投资参股君龙人寿保险、厦门航空等企业。

来源:爱企查

目前,建发股份拥有两大业务:房地产和供应链运营。其中,建发房产在2022年成为地产行业“黑马”。据克而瑞发布的《2022 年中国房地产企业销售 TOP200 排行榜》显示,建发房产以1703.2亿元销售额位列第十位。

数据显示,2019年至2021年,建发房产营业收入分别为3372.39亿元、4329.49亿元、7078.44亿元,年平均复合增长率为44.88%。

在地产行业遇冷的情况下,再叠加疫情等多种因素影响,建发房产能保持如此迅猛的增长态势,这和其母公司建发股份密不可分。

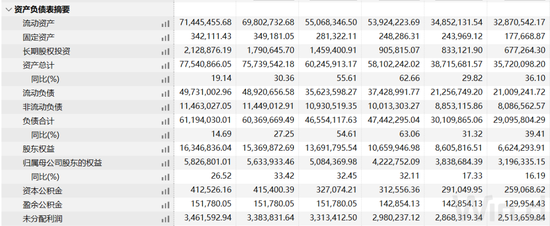

2016年至2021年,建发股份营收由2168亿元增至7078亿元,归母净利润由33.3亿元增至61亿元。2022年前三季度,实现营收5646亿元,同比增长19.8%;归母净利润35.8亿元,同比增长5.7%。

不过,当下建发房产依然采取“一手拿地,一手融资”的发展逻辑,在其规模快速增长的背后,建发股份的负债也在持续攀升。

2022年前三季度,建发股份的流动负债总额较2021年末的3562.35亿元增长至4973.1亿元。其中,短期借款由2021年末的89.99亿元升至248.17亿元;应付票据由2021年末的207.02亿元增至446.74亿元。

来源:Wind

和地产业务相比,建发股份的供应链运营业务对营收的贡献更大。2022年上半年,该业务收入规模达到3393亿元,营收占比达92.85%。但供应链运营业务毛利率仅为1.9%,而其房地产业务毛利率为15.72%。

尽管如此,在复杂的国际局势和国内疫情的影响下,依然出现了大宗商品的价格波动,进而影响行业景气度,这些都容易影响公司的营收和利润。

因此,在两大业务之外,建发股份已经在思考如何推动业务构成更加多元化,建立更多支撑点。

业内人士指出,以美凯龙在家居流通领域的地位和资源优势,在得到足够的资金补充后,其发展前景值得被“新东家”看好。因此,美凯龙的家居卖场业务具备成为其补位的第三大业务模块的潜质。

对美凯龙影响几何?

美凯龙由车建兴一手创办,并于2015年率先在港交所上市。2018年,美凯龙又成功登陆A股市场,成为国内首家“A+H”上市公司。

作为国内家居行业的领军人物,车建新也曾试图跨界地产、家装领域。2008年,美凯龙曾以2.53亿元获得金科股份(000656.SZ)6%股权,成为第一个战略投资者。

2009年,车建新创办红星地产,进军地产领域。2018年,红星地产正式宣布向千亿房企进发;2020年4月,车建新以47亿元接盘融创出售的金科11%股份,逆势扩张地产业务。

然而,为降低负债率,补充现金流,车建新开始瘦身。2021年7月,以40亿元的价格出售红星地产70%股权。

除此之外,红星控股还将旗下7家物流子公司以23.12亿元出售给远洋资本;将美凯龙物业80%股权以近7亿元价格被转让给旭辉控股。

受疫情和上游房地产低迷影响,红星美凯龙近年来的日子也不好过。创始人车建兴为了拯救公司,也在不断出售股权套现。

在此次股权转让之前,美凯龙曾披露过控股股东的减持计划。

2022年12月26日,美凯龙公告,红星控股及其一致行动人西藏奕盈,拟合计减持最高不超过3.41%的股份。按公告当天股价估算,两者合计套现金额不过7亿元。

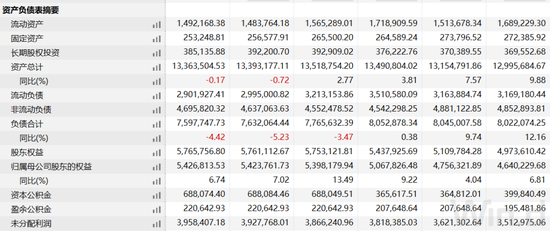

根据红星控股2022年上半年合并资产负债表,报告期红星控股总资产为1874.88亿元、总负债1229.18亿元。而美凯龙方面,2022年前三季度,净流入39.76亿元,与2021年同期的47.74亿元相比减少7.98亿元。

来源:Wind

另外,不久前,2022年12月23日,武汉市装饰建材家居发展商会布《告红星美凯龙卖场通知书》显示,商会各品牌一致商定,决定美凯龙武汉五大卖场自12月24日开始统一关停店面,不再营业。

据“界面新闻”报道,武汉商场方面已经和武汉市装饰建材家居发展商会达成了基本共识,商户已正常营业。

之后,安徽阜阳红星美凯龙、居然之家商户要求降租免租。据网传视频显示,商户在卖场门口举起横幅、集体喊出口号:“员工要生活、企业要生存,强烈要求红星减租降费。”

投融资专家许小恒表示,上市公司控股股东面临流动性危机,实控人转让控制权也是无奈之举,如果接盘方实力雄厚,对于上市公司而言也算是利好。

来源:罐头图库

不过本次股权转让对美凯龙和卖场商户而言是一件好事。如果红星控股资金链断裂,会有一大批商户的生存受到影响。

截至2022年12月31日,美凯龙共经营94家自营商场、284家委管商场,通过战略合作经营8家家居商场。此外,公司以特许经营方式授权57家特许经营家居建材项目,包括476家家居建材店/产业街。

作为中国家居建材流通商巨头,美凯龙还参投了欧派家居、箭牌家居、森鹰窗业、慕思股份、亿田智能、中旗新材、麒盛科技等多家家居产业链上下游企业。

虽然美凯龙面临资金链问题,但连锁型家居卖场仍然存在优质的“零售场”价值,依然是家居建材行业必要的流通渠道。同时美凯龙许多卖场占据优越的地理位置,具备较高的商业地产价值。

发表评论